Как правильно накопить на пенсию

Реклама

Согласно известному утверждению, пенсионер — это человек, которому платят за то, чтобы он не работал. В каждой шутке есть только доля шутки — если вы не хотите, чтобы пенсия превратилась в лебединую песнь зарплаты, придется побеспокоиться о своем будущем уже сейчас. Другое дело, что накопить на пенсию не так просто. Компания «ФИНАМ» делится с читателями блога Алекса Экслера лайфхаком в вопросах и ответах на тему: «Как правильно накопить на пенсию».

Почему надо самостоятельно копить на пенсию? Государство должно обо мне позаботиться.

В ход российской пенсионной реформы постоянно вносятся коррективы. Вопрос о повышении возраста выхода на пенсию, пересмотре коэффициента начисления выплат, пока остается открытым, и далеко не факт, что его решение удовлетворит большинство пенсионеров. Например, недавно глава Пенсионного фонда России Антон Дроздов заявил, что пенсионная система является страховой, а не благотворительной, и посоветовал

гражданам, которые после введения новой балльной системы не сумели оформить пенсию, продолжать работать или дождаться назначения социальной пенсии.

Поэтому копить на старость самостоятельно, не надеясь на государство — правильная стратегия.

Другое дело, какими инструментами воспользоваться.

Я коплю на пенсию с помощью банковского вклада. Что я делаю не так?

Все так, если вас устраивает низкая эффективность такой стратегии. Ставка по банковскому депозиту немногим выше официальной инфляции — средняя ставка по депозитам до 1 года на январь 2017 г. составляет 6,7%, а годовая инфляция на февраль 2017 г. — 4,6%. При этом Банк России постоянно снижает ключевую ставку — с 11% в 2016 г. она опустилась до 9,75% по состоянию на апрель 2017 г. Вслед за снижением ставки снижается и процент по вкладам.

Кроме того, страхуются только вклады до 1,4 млн рублей — если вы хотите получать хорошую пенсию, придется держать деньги в нескольких банках.

Есть еще один момент — внося деньги на вклад, вы не получаете никаких налоговых вычетов, хотя и формируете накопления на старость.

Пусть и невысокая доходность, зато надежнее инструмента, чем вклад, просто нет!

Не совсем так. Государственные облигации даже еще надежнее, чем банковские вклады. Если, что государство не может расплатиться по своим облигациям, это будет означать, что в стране наступил дефолт. В этой ситуации банковские вклады с высокой вероятностью тоже обесценятся — вспомните дефолт 1998 года.

Облигации? Ну нет, я ничего о них не знаю

Облигации — те самые бумаги, которые позволяют «стричь купоны», то есть получать регулярные процентные выплаты. Купив государственную облигацию, вы даете в долг государству, а оно, в свою очередь, обязуется выплачивать проценты по долгу, а в конце срока погасить облигацию, выплатив номинальную стоимость бумаги. Кроме того, доходность по облигациям может формироваться и за счет курсовой разницы — рыночная стоимость облигации может меняться в зависимости от спроса и предложения. Облигацию можно продать в любое время, не дожидаясь срока погашения, без потери накопленных процентов — а вот условия большинства вкладов предусматривают потерю процентов при досрочном расторжении договора.

Но я все равно даже не представляю, какие именно облигации надо купить. Куплю какие-нибудь не те бумаги, и получу убыток, это же очевидно!

Не обязательно профессионально разбираться в облигациях — достаточно подключиться к готовой стратегии, портфель которой уже сформирован специалистами. Все сделки по стратегиям будут проходить автоматически.

Ладно, убедили. Расскажите, с чего начать

Открыть индивидуальный инвестиционный счет. Будущему пенсионеру нужен счет именно этого типа, чтобы получить налоговый вычет на внесенные деньги. То есть деньги, которые вы отнесли с зарплаты в банк, уже обложены налогом, и вам его никто не вернет. А с той суммы, которую вы внесли на ИИС, государство вернет вам 13%. Этот налоговый вычет можно реинвестировать, увеличивая доходность.

Это что, мне надо будет в налоговую инспекцию каждый год ходить? А как вообще эту налоговую декларацию заполнять?

Не надо никуда ходить — декларацию можно подать онлайн, в электронном виде. «ФИНАМ» предоставляет сервис по подаче декларации с системой контроля корректности вводимых данных, которая исключает технические ошибки при заполнении форм документа. Более того, и даже заполнение ее можно поручить сотрудничающей с брокером компании, которая специализируется на помощи в подаче документов в налоговую инспекцию.

Счет открыт. К какой стратегии подключиться?

Выбираем готовые решения и распределяем сумму. Основные решения отличаются подходом к формированию портфеля и потенциальной доходностью.

Стратегия «Депозит+» — портфель из облигаций федерального займа, доходность за период с с 01.01.2017 по 01.04.2017 на уровне 5,95%, что что в пересчете на годовую доходность составляет 23,8%.

Открыв в январе 2016 г. счет в ГК «ФИНАМ» и инвестировав 100 000₽ в ОФЗ в рамках стратегии «Депозит+», будущий пенсионер уже за вычетом НДФЛ получил бы доход в размере 17 350₽ (17,35%)!

Внимание! Прибыль и стартовый капитал можно забрать со счета в любой момент без потери накопленных процентов!

Кроме того, индивидуальный инвестиционный счет дает право на налоговый вычет в размере 13% от инвестированной суммы. Таким образом, совокупная доходность составила бы 17 350₽ + 13 000₽ = 30 350₽ (30,35%), что в четыре раза выше среднего дохода по вкладу!

Для накоплений на пенсию подойдут только облигации?

Есть простое правило: чем больше возраст, тем консервативнее портфель. Это значит, что если вам сейчас 20-30 лет, то вы можете позволить себе до 20% портфеля держать в активах с достаточно высоким уровнем риска, например, в акциях. Эта часть даст возможность получить потенциально высокий доход. Если вам от 30-50 лет — доля акций должна сократиться до 10%. Больше 50 лет — никаких акций, только высоконадежные инструменты — облигации и депозиты.

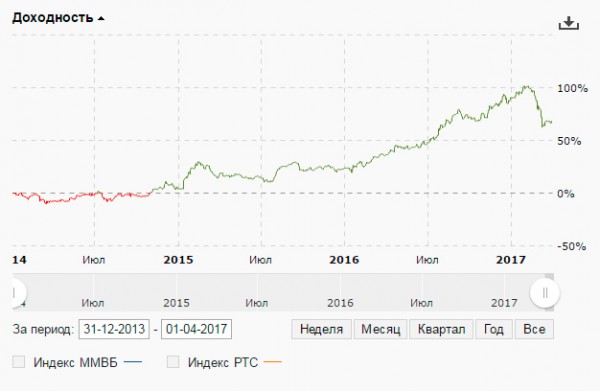

Если возраст позволяет держать часть портфеля в акциях, то подключаем стратегию, которая рекомендована для использования на ИИС, и работает с акциями, например, стратегию «Финам Первый».

Портфель из высоколиквидных акций, доходность за период с 31.12.13 по 01.04.17 на уровне 63,65%. Стратегия работает по алгоритмам одноименного ПИФа, который, кстати, за прошлый год заработал своим пайщикам 53.95% прибыли..

Портфель стратегии «Финам Пенсионный» включает облигации госбанков и акции крупнейших компаний.

Доходность за период с 09.01.14 по 01. 04.17 составляет 46%.

Помните, как говаривал Печкин: «Я, может, только жить начинаю: на пенсию перехожу»? На пенсии жизнь только начинается — поторопитесь же ее обеспечить!